どうも育休パパです。

前回は育休制度と期間、書類の書き方について記事にしました。

まだご覧になられていない方はこの記事より先にご覧ください。

この記事では前回触れていなかった「お金」の事について触れていきたいと思います。

それではどうぞご覧ください。

育休時に受けられる育児休業給付について

この記事では男性が育休を取得したらというテーマを扱っているので、男性が受ける給付金について説明します。

ですので、女性の産前産後休暇は「給付を受けた際の家計」の見出しで軽く説明する程度となります。

ご了承ください。

厚生労働省 育児休業給付の内容と支給申請手続

- 1歳未満の子を養育するために、育児休業を取得した被保険者であること(2回まで分割取得可)

- 休業開始日前2年間に、賃金支払基礎日数が11日以上ある

(ない場合は賃金の支払いの基礎となった時間数が80時間以上の)完全月が12か月以上あること。- 一支給単位期間中の就業日数が10日以下または就業した時間数が80時間以下であること。

- (期間を定めて雇用される方の場合)

養育する子が1歳6か月に達する日までの間(※1)に、

その労働契約の期間(※2)が満了することが明らかでないこと。

(※1) 保育所等で保育の実施が行われないなどの理由で、

子が1歳6か月に達する日後の期間にも育児休業を取得する場合には、2歳に達する日までの間

(※2) 労働契約が更新される場合は更新後のもの

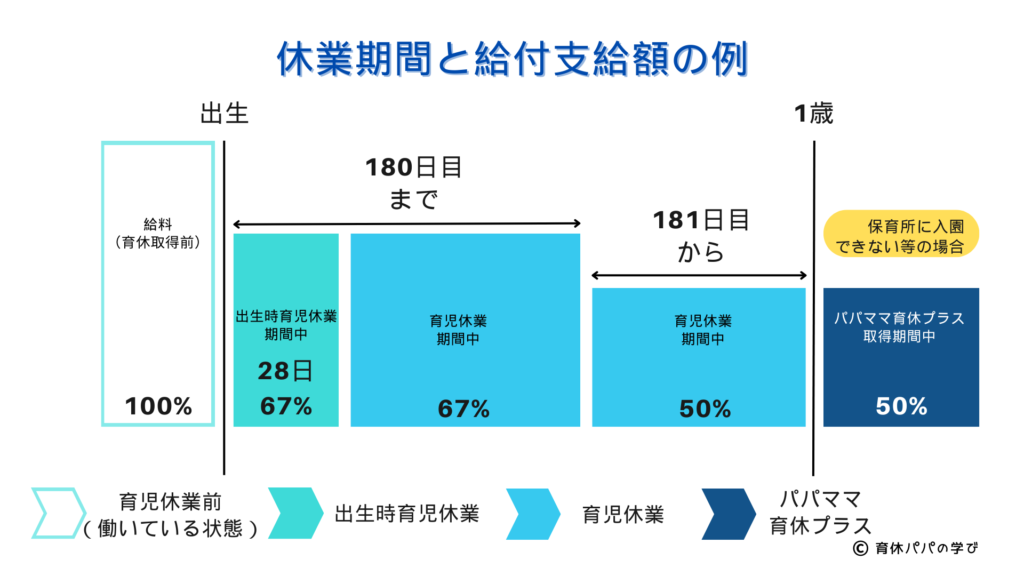

育休の給付額は育休を取得した期間によって異なります。

一つは180日というのが目安となります。

- 育児休業開始から180日目まで 育休開始時点の賃金月額の67%

- 育児休業開始から181日目から 育休開始時点の賃金月額の50%

- 2か月ごとに支給される

- 上限・下限額の範囲で支給

上限:310,143円(67%)

231,450円(50%)

下限: 55,194円(67%)

41,190円(50%) - 原則1歳までの支給であるが、パパママ育休プラス等、延長できる制度もある

(出典:厚生労働省 育児休業給付の内容と支給申請手続)

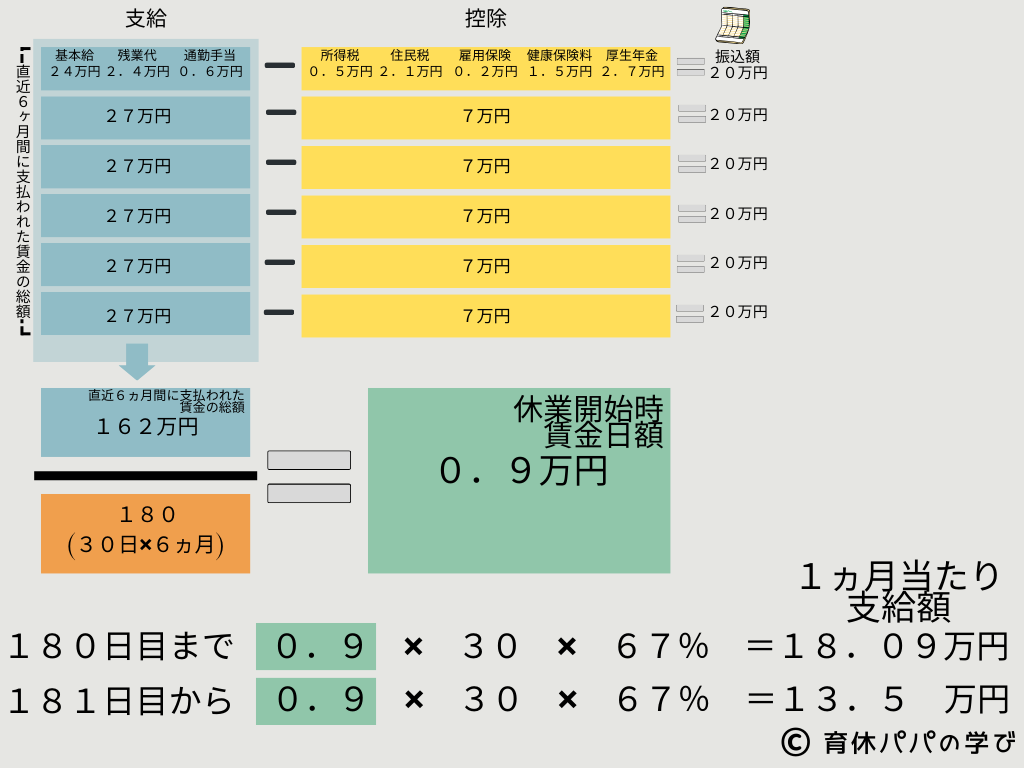

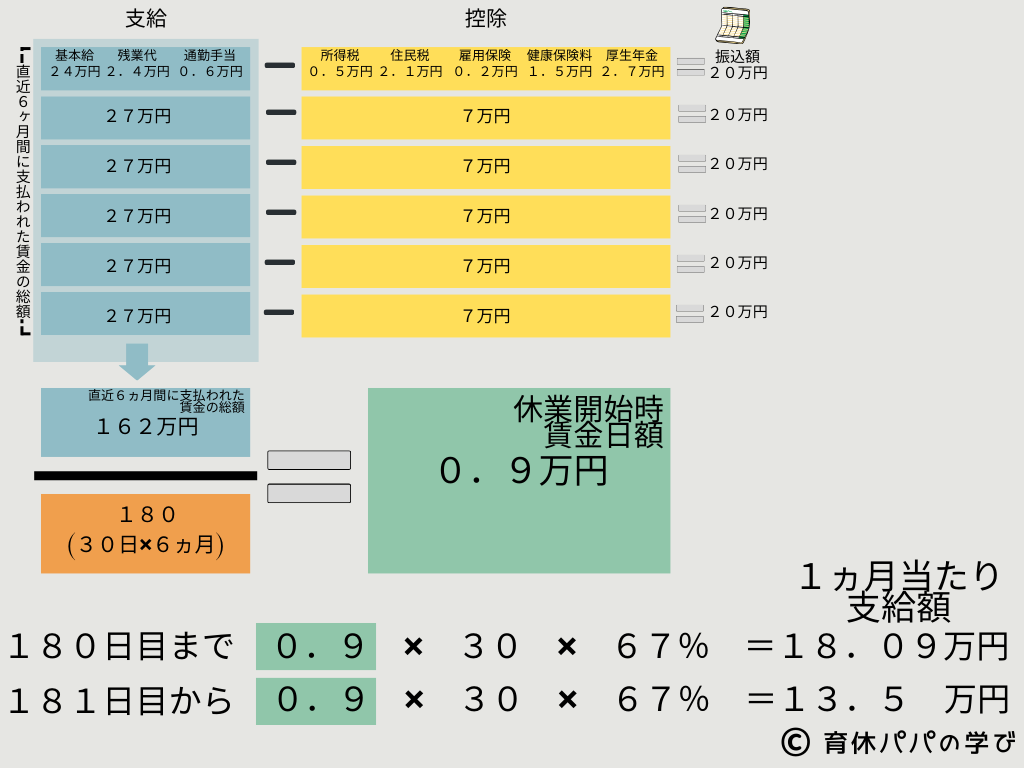

図にするとこのようにります。

このルールと図だけ見ると、

こんなイメージを持たれる方が居るのではないでしょうか。

育休とりたいさん

育休とりたいさんいつも手取り20万円程度だし、

手取りの67%だと13.4万円

50%だと10万円

これじゃ生活できないよ

先に言っておきますと、こんなに低くはなりません。

理由は社会保険料と所得税が免除となるからです。

前提条件を説明していないので、こう考えられる方がおられても仕方ありません。

休業開始時賃金日額って何?

厚生労働省の資料には下記の通りあります。

支給額

支 給 額=休業開始時賃金日額※1×支給日数※2×67%(育児休業開始から181日目以降は50%)※3厚生労働省 育児休業給付の内容と支給申請手続

※1:

同一の子に係る最初の出生時育児休業又は育児休業開始前(産前産後休業を取得した被保険者の方が育児休

業を取得した場合は、原則として産前産後休業開始前)直近6か月間(賃金支払基礎日数が11日未満の賃

金月は除く。また、当該休業開始前の2年間に賃金支払基礎日数が11日以上の賃金月が6か月に満たない

場合は、賃金の支払の基礎となった時間数が80時間以上である賃金月)に支払われた賃金(臨時に支払わ

れる賃金と3か月を超える期間ごとに支払われる賃金を除く)の総額を180で除して得た額をいいます。

※2:

支給日数は、原則30日間。休業終了日の属する支給単位期間は、休業終了日までの日数です。また、支給

単位期間の途中で離職した場合、喪失日の属する支給単位期間の前の支給単位期間までが支給対象です。

※3:

出生時育児休業給付金が支給された日数は、育児休業給付金の給付率67%の上限日数である180日に通算さ

れます。181日目以降は給付率50%となります。

目が痛くなりました

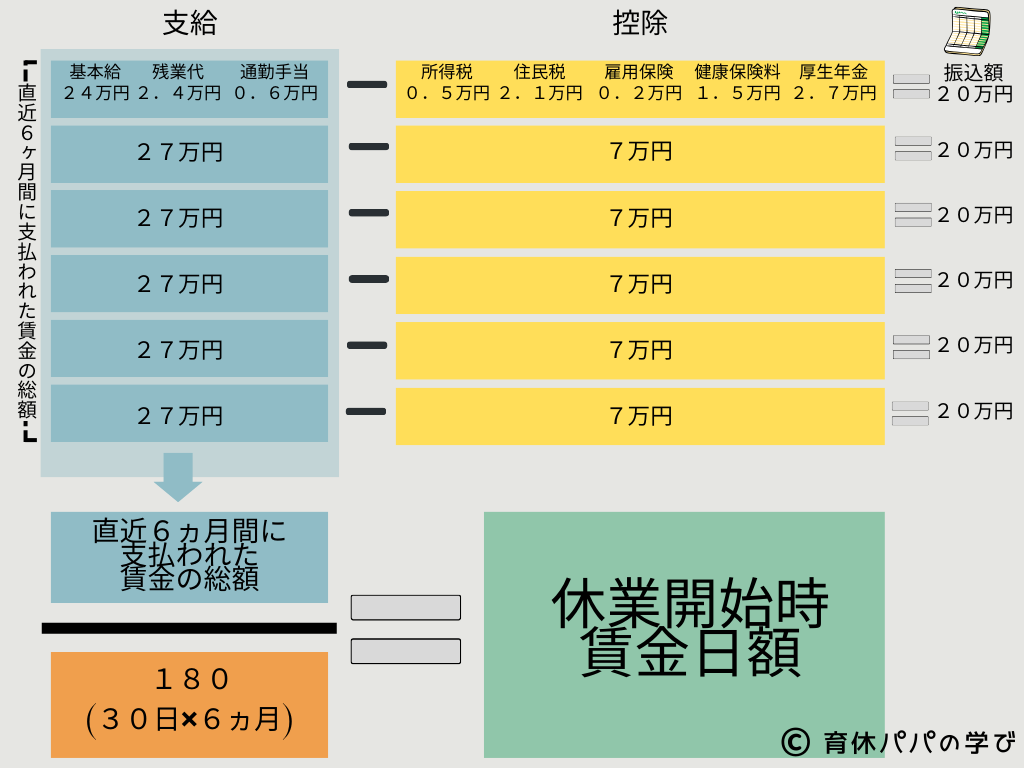

上記より、図のようなパターンになる方が多いと思います。

(離職や給付金以外に事業主から支払いがあった場合等は別となります。)

支給額・控除額・振込額は僕の例となります。

(わかりやすくする為、若干数値は変えています)

この例から休業開始時賃金日額を求めて、支給額を算出すると下記の通りとなります。

この例から考えると、

毎月 支給額27万円-控除7万円=手取り20万円 の上記例の場合

| 育休期間 | 支給額 | 手取り20万円時と比較 |

| 180日目まで | 18.09(万円) | 90.45(%) |

| 181日から | 13.5 (万円) | 67.5 (%) |

となります。

ただし、支給額の上限値に達した場合や離職や給付金以外に事業主から支払いがあった場合など、

この例通りにならない場合もありますので、ご了承ください。

いつも手取り20万円程度から

180日までマイナス2万円

181日からマイナス6.5万円なら

何とかなるかな

僕の場合、毎月の変動額が少なかったからかも知れませんが、

「取得前に上記で算出した予想の額」と「1ヵ月当たりに実際に振込まれた額」の誤差は数千円程度でしたので、

手取りからざっくり67%や50%と計算するよりも、より実用的な目安になるのではないかと思います。

予想の額を精度よく計算するコツは、育休取得前の毎月の支給額に出るバラツキを予測する事です。

支給額のバラツキとは残業代や特別手当等が考えられると思います。

家事もありますので、育休取得前に残業を抑えられている方は、残業を抑えた月の支給額で計算を、

部署内での引継ぎ業務を残業時間にするから残業が多めになる場合は、残業した月の支給額で計算をされると、

精度が上がるのではないでしょうか。

尚、今後80%への引き上げを検討しているというニュースをよく目にしますので、

もし引き上げられたらもっと条件がよくなりそうですね。

ちなみに、67%や50%と書きながら、実際はこんなに差がある理由としては、

税金が控除されていないというのが一番大きな理由となります。但し、次の注意点にはご注意ください。

育児休業給付の注意点-見落としがちな罠に注意-

育児休業給付の注意点は下記通りです。

- 支給額は給料のように毎月振り込みされません。(おおよそ2か月に1回)

- 育休取得年度の住民税は普通徴収で払う必要があります。

順番に説明します。

- 支給額は給料のように毎月振り込みされません。(おおよそ2か月に1回)

-

おおよそ2か月に1回振込されます。

僕の場合、育休取得から2か月10日後程度に振込されました。・支給額が振り込まれるまでの間、貯金等でやりくりする必要があります。

又、振り込まれたからと言って、来月も振り込まれると思って、使い込でしまう等にも

ご注意ください。・自動引き落としがある場合も注意してください。

僕の場合、住宅ローンを僕の給与口座から引き落としにしていた為、

残高不足になっており、銀行から連絡がありました。 - 「前年の収入に対する住民税」は育休取得中に普通徴収で払う必要があります。

-

住民税は前年の収入に対して、毎月支給額から控除されています。

育児休業給付には非課税でも、前年の収入分の住民税を支払う必要があります。

なので、育児休業給付の非課税分の恩恵を受けるのは来年度支払う住民税になります。補足ですが、所得税と住民税に対して、

以下のように頭の片隅に覚えておくと、税金の事を扱う上で何かと便利です。スクロールできます所得税 国に納める 前払い 毎月仮計算した所得税を前払いし、

年末調整で税額を決定後精算する住民税 地方に納める

(都道府県・市町村)後払い 年末調整で税額が決まってから、

翌年6月から5月の1年間にかけて払う尚、育休中に住民税の支払いが難しいときには、一度早めに市区町村の窓口で相談してみて下さい。

対策1:育休期間に入るまでにある程度まとまった貯金を持っておこう

上記の注意点を抑えるために、育休取得後から育児休業給付を受けるまでの数か月間の期間を耐えれるように、

ある程度の貯金をしておくことが大切です。

- 住宅ローンや家賃(引き落とし額、契約書類より把握)

- 住民税(給与明細から把握)

- 生活費(家計簿から把握)

これらの支出から耐えられるように貯金しておきましょう。

また、奥様の産休取得前の働き方でも、家計のキャッシュフローは変化すると思います。

- 働いているのか、専業主婦なのか

(正社員・パート・アルバイト・個人事業・専業主婦) - 働いている先の給付や制度はどうなっているのか

住民税の切り替わりのタイミングで無休になり、支払う税額が上がってしまう悪い材料が見つかる時もあれば、

出産後から育児休業期間までに給料が支払われるといった良い材料が見つかる場合もあります。

蓄えが想定より必要な場合や、逆にそこまで蓄えなくても良い場合もありますので、

上記などからキャッシュフローを想定して、空白期間に備えましょう。

対策2:住民税の負担を抑える制度を使おう(前年度から準備が必要)

住民税を支払う分の貯金をしておこうと先ほど書きましたが、

そもそも支払う住民税が節税できれば、貯める必要のある貯金額も減らすことが出来ます。

住民税の負担を抑えるには以下の方法があります

- ふるさと納税を活用する

- iDeCoを活用する

但し、実際に活用する前に上限額を確認してください。

iDeCoを行ったうえで上限値以上ふるさと納税を行っても、2000円以上の自己負担額となり

負担を抑えるために使用しているのに、本末転倒本当となってしまう場合があります。

なお、先ほど書いた通り住民税は「後払い」となります。

育休期間中の税額が決定する前に行動する必要があるので、注意が必要です。

本日のテーマは以上となります。

恐らく育休を検討されている方・検討された方は、一度は悩んだテーマであると思います。

この記事がそんな悩みを解決する一助になれば幸いです。

また、今回はざっくりした解説となりました。

もし、「こんな時どうなの?」といったご要望があれば、

今回紹介しきれなかった内容の場合等も別の記事内で検討していけたらと思います。

今回の記事を全体を通してみると、給付金は税金と密接な関係であると分かると思います。

税金は家計においても、お付き合いが必要な相手の一人になります。

苦手意識を持たず、知識をつけて付き合っていきましょう。

コメント